随着美联储在2022年开始加息,投资者涌入货币市场基金。根据美国投资公司协会(Investment Company Institute)的数据,目前这些基金中有超过6万亿美元的资金。

韩国央行行长李昌镛本月早些时候表示,将重新考虑潜在降息的时机,这意味着在韩国第一季度国内生产总值(GDP)增长1.3%、远高于0.6%的预期之后,韩国央行将推迟降息。韩元的疲软也增加了按兵不动的理由。由于美国的经济数据强劲,对美联储近期降息的预期消退,韩元兑美元汇率大幅下挫。

这个市场有多差,不用我多说了,用个定投的账户说一下。

我在场外每周定投的沪深300增强指基的一个账户,从极端情况下开始介入的,目前持有已经1年多时间。

介入的时机挺好的吧?

但是截至目前,依然浮亏5%,虽然幅度不多,但在低位的市场定投,平滑了成本,依然还处在亏损的边缘,确实很不舒服。

现在来看,目前A股不仅缺乏真正的利好政策,资金还缺乏信心。

明显的,今天大盘跌的比中小盘要厉害得多。

沪深300下跌0.63%,中证1000上涨0.36%。

白酒属实到了低迷期,沪深300就是被它拖下来的。从白酒的估值看,在巅峰期大家愿意超买,估值自然水涨船高,达到40、50倍都没问题,现在消费不行了,白酒自然也得承受。

涨的有多狠,跌的也就有惨,中证白酒指数的市盈率PE已经跌到18倍,个人认为白酒的信徒还是很多,只要再往下跌跌,稳住到15倍,依然有挺多资金愿意抄底的。

毕竟在利率进入“1”的时候,白酒的利润如果能支撑其保持高分红,自然吸引一群忠粉愿意牺牲股差赚取股息的。

但对普通人来说,暂时先别趟浑水,没必要在风险高时逞能。

另外,从各大指数月线来看,目前全面处于熊市下跌阶段,有没有机会,那肯定是有的,只是几十上百的一级或二级行业,能有此机会的大概率也就那些高股息抱团的了。

像银行、电力这些,但机会渺茫。

所以,多看少动,有闲置资金买一些确定性高的指基也可以,尽量远离那些高位抱团的。

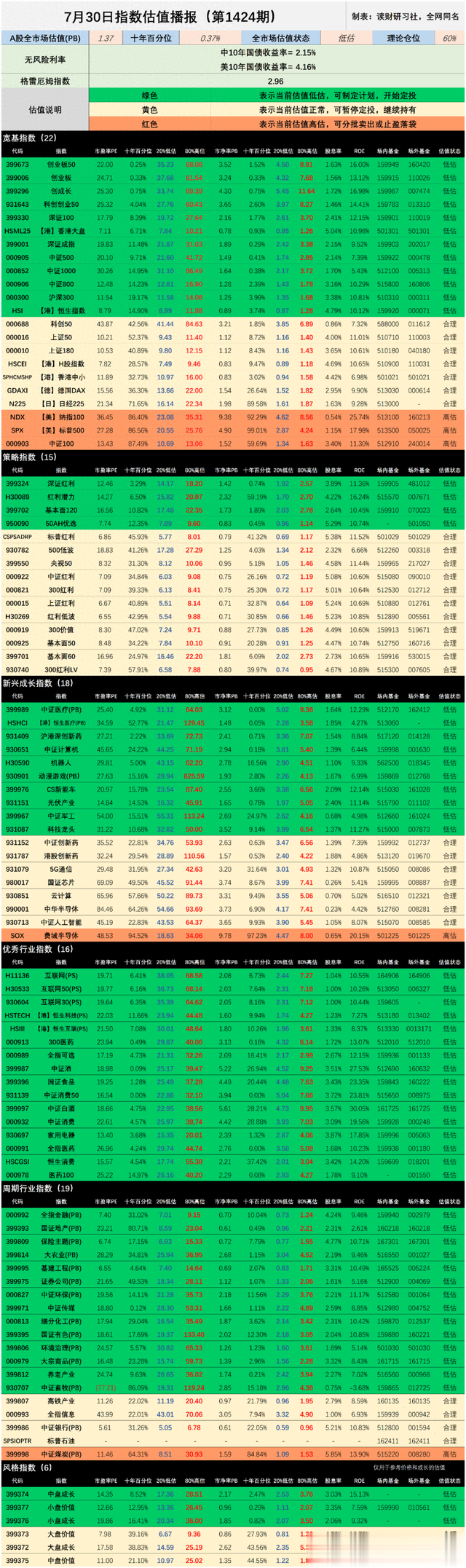

二. 7月30日指数估值播报(1424期)

表1:指数基金估值

指标提示:

1. ROE=净利润/净资产*100%(PB/PE粗略计算);

2. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置;

3. -表示暂无或不适用数据;

4. 指数样本范围包含A股、港股、美股等宽基和行业指数;

5. 注意银行、地产、金融、证券、环保、大农业、基建参照PB估值;互联网参照PS估值;

6. 医疗、芯片、5G等统计周期短,十年百分位仅供参考。

估值说明:

1. 绿色代表低估,黄色代表合理,红色代表高估;

2. 理论上,绿色安全边际高,机会大,适合买;黄色空间小,适合持有;红色安全边际低,风险大,适合卖;

3.估值状态说明:低估(PE≤20%);合理(20<PE≤80%);高估(PE>80%)

4. 估值适合长期投资参考指标,短期忽略。

本指数估值为个人统计数据,可能存在误差,仅供参考,不构成对任何人的投资建议和依据。

三. 7月31可转债

明日无可转债打新或上市股票配资交流群。